A. Rechtsänderungen

1. Einkommensteuer

Nachdem der Grundfreibetrag, bis zu dem das zu versteuernde Einkommen steuerfrei bleibt, bereits im laufenden Jahr von 9.984 € auf 10.347 € angehoben wurde (vgl. Hinweise Juli 2022 A.2.), wurde für 2023 eine erneute Anhebung auf 10.908 € beschlossen. Auch andere Eckwerte des Einkommensteuertarifs werden wegen der hohen Inflation erhöht. Beispielsweise greift der Spitzensteuersatz von 42 v.H. künftig erst ab einem jährlichen Einkommen von 62.810 € statt 58.597 € im Jahr 2022. Bis zu einem Einkommen von künftig 65.515 € fällt kein Solidaritätszuschlag an. Bei zusammenveranlagten Ehepaaren verdoppeln sich die Beträge.

Die Höhe des Kindergelds war bisher gestaffelt. Ab Januar 2023 beträgt es monatlich 250 € für jedes Kind. Wie bisher wird geprüft, ob die Steuerersparnis aus Kinderfreibetrag und Betreuungsfreibetrag höher ist als das Kindergeld. Falls ja, werden die Freibeträge abgezogen, und das erhaltene Kindergeld wird zur Steuer hinzugerechnet. Der Betreuungsfreibetrag bei zusammenveranlagten Eltern bleibt pro Kind unverändert bei jährlich 2.928 €, während der Kinderfreibetrag für 2022 rückwirkend um 160 € auf 5.620 € und für 2023 auf 6.024 € angehoben wird.

Die Homeoffice-Pauschale von 5 € pro Tag, höchstens 600 € pro Jahr, die Arbeitnehmer und Selbständige bisher für jeden Tag, an dem sie ausschließlich zu Hause arbeiten, abziehen können, wird auf 6 € pro Tag, höchstens 1.260 € pro Jahr erhöht. Außerdem wird nicht mehr verlangt, dass die Tätigkeit ausschließlich zu Hause ausgeübt wird, z.B. wäre 2023 ein Besuch bei einem Kunden unschädlich für die Gewährung der Pauschale. Die Pauschale kann auch abgezogen werden, wenn für bestimmte betriebliche oder berufliche Tätigkeiten kein anderer Arbeitsplatz zur Verfügung steht, z.B. kann ein Lehrer, der sich zu Hause auf den Unterricht vorbereiten muss, ab 2023 die Pauschale geltend machen, auch wenn er nicht über ein räumlich abgetrenntes Arbeitszimmer verfügt.

Für die Errichtung neuer Mietwohnungen wird wieder eine Sonderabschreibung von 5 v.H. jährlich über 4 Jahre gewährt, jedoch nur, wenn der Bauantrag ab 1. Januar 2023 gestellt wird und das Gebäude die Kriterien für ein „Effizienzhaus 40“ erfüllt. Die Sonderabschreibung wird zusätzlich zur normalen Abschreibung abgezogen, die bei Wohngebäuden, die ab 1. Januar 2023 fertiggestellt werden, 3 v.H. pro Jahr beträgt.

2. Energiepreispauschalen

Nachdem bisher nur Erwerbstätige und Rentner eine Energiepreispauschale von 300 € erhalten (vgl. Hinweise Juli 2022 A.1. und Oktober 2022 A.2.), liegt jetzt für die bereits angekündigte Energiepreispauschale von 200 € für Studenten ebenfalls ein Gesetzentwurf vor. Die Pauschale soll demnach erhalten, wer am 1. Dezember 2022 an einer inländischen Hochschule immatrikuliert war. Ebenfalls begünstigt sind Schüler an Fachschulen und Berufsfachschulen.

Anders als Erwerbstätige und Rentner erhalten Studenten und Fachschüler die Energiepreispauschale nur auf Antrag. Die Antragstellung erfolgt voraussichtlich über eine Online-Plattform, die ab dem Jahreswechsel zur Verfügung stehen soll. Mit Auszahlungen ist dann ab Februar oder März zu rechnen.

Die Energiepreispauschalen für Erwerbstätige, Rentner und Studenten sind grundsätzlich voneinander unabhängig, d.h. wer die Voraussetzungen für mehrere Pauschalen erfüllt, kann mehrfach profitieren, z.B. erwerbstätige Rentner oder Studenten in einem berufsbegleitenden Studium.

Die Energiepreispauschale für Erwerbstätige gehört regelmäßig zu den steuerpflichtigen Einkünften. Ausgenommen sind Pauschalen für Arbeitnehmer, die ausschließlich geringfügig oder kurzfristig beschäftigt sind und keine Gewinneinkünfte erzielen, z.B. ist die Energiepreispauschale, die eine Hausfrau mit Minijob erhält, steuerfrei. Die Energiepreispauschale für Rentner ist steuerpflichtig, wenn das zu versteuernde Einkommen des Rentners den Grundfreibetrag von 10.347 € übersteigt. Die Energiepreispauschale für Studenten wird voraussichtlich steuerfrei sein. In allen Fällen bleibt die Pauschale sozialversicherungsfrei.

3. Inflationsausgleichsprämie

Wie angekündigt, können Arbeitgeber ihren Arbeitnehmern einmalig eine Inflationsausgleichsprämie gewähren, die bis 3.000 € steuer- und sozialversicherungsfrei bleibt (vgl. Hinweise Oktober 2022 A.2.). Die Zahlung muss in der Zeit vom 26. Oktober 2022 bis 31. Dezember 2024 erfolgen; eine Auszahlung in mehreren Raten ist möglich, z.B. 1.500 € im Dezember 2022 und 1.500 € im Dezember 2023. Auf der Lohnabrechnung oder im Überweisungstext ist darauf hinzuweisen, dass die Prämie die gestiegenen Verbraucherpreise abmildern soll. Hierfür genügt die Bezeichnung als Inflationsausgleichsprämie. Die Obergrenze 3.000 € gilt auch für Teilzeitbeschäftigte und Minijobber. Ein Rechtsanspruch gegenüber dem Arbeitgeber auf Gewährung der Prämie besteht nicht, d.h. die Zahlung ist freiwillig und muss, wenn sie steuerfrei bleiben soll, zusätzlich zum ohnehin geschuldeten Arbeitslohn erfolgen, z.B. ist eine Umwandlung des vom Arbeitgeber geschuldeten Weihnachtsgelds in eine steuerfreie Inflationsausgleichsprämie nicht möglich.

4. Umsatzsteuer

Vom 1. Oktober 2022 bis 31. März 2024 wird der Umsatzsteuersatz auf Gaslieferungen über das Erdgasnetz und Wärmelieferungen über ein Wärmenetz von bisher 19 v.H. auf 7 v.H. gesenkt. Unerheblich ist, welche Art von Gas geliefert wird, z.B. Biogas oder Erdgas. Der ermäßigte Steuersatz von 7 v.H. gilt auch für die Lieferung von Gas per Tanklastwagen sowie für das Legen eines Gas-Hausanschlusses.

Die Sonderregelung, dass Speisen, die im Restaurant verzehrt werden, dem ermäßigten Umsatzsteuersatz von 7 v.H. unterliegen, wurde verlängert bis 31. Dezember 2023. Bei Getränken im Restaurant bleibt es beim Regelsteuersatz 19 v.H.

Für Land- und Forstwirte mit einem Gesamtumsatz im Vorjahr bis zu 600.000 € gelten besondere Umsatzsteuersätze (Durchschnittssteuersätze), z.B. aktuell 9,5 v.H. für landwirtschaftliche Umsätze; die abziehbare Vorsteuer wird pauschal in Höhe der Umsatzsteuer festgesetzt. 2023 sinkt der Steuersatz für landwirtschaftliche Umsätze und die entsprechende Vorsteuerpauschale auf 9 v.H.

5. Photovoltaikanlagen

Ab 1. Januar 2023 gilt für die Lieferung von Photovoltaikanlagen mit einer Leistung bis 30 kWp an den Betreiber der Anlage ein Umsatzsteuersatz von 0 v.H. Dies gilt auch für die Installation der Anlage und für die Lieferung eines Stromspeichers zur Aufnahme des mit der Anlage erzeugten Stroms. Betreiber von PV-Anlagen sind häufig Kleinunternehmer, die nicht der Umsatzsteuer unterliegen. Bisher wird jedoch regelmäßig auf die Kleinunternehmerregelung verzichtet, um die Vorsteuer aus der Lieferung der Anlage abziehen zu können. Da der Lieferant künftig keine Umsatzsteuer mehr berechnen wird, ist ein Verzicht nicht mehr notwendig. Der Anlagenbetreiber muss dann den eingespeisten und den privat verbrauchten Strom nicht mehr der Umsatzsteuer unterwerfen. Der Lieferant der Anlage kann aber weiterhin die Vorsteuer aus seinen Eingangsleistungen geltend machen, auch wenn auf die von ihm erbrachten Anlagenlieferungen keine Umsatzsteuer entsteht.

Die angekündigte Einkommensteuerbefreiung für Stromlieferungen aus PV-Anlagen bis 30 kWp auf Einfamilienhäusern und gewerblich genutzten Gebäuden oder bis 15 kWp pro Wohnung auf anderen Gebäuden wurde vorgezogen auf das Jahr 2022. Damit entfällt die Gewinnermittlung für solche Anlagen bereits für 2022, wenn die Gesamtleistung aller Anlagen eines Betreibers 100 kWp nicht übersteigt.

6. Erbschaft und Schenkungsteuer

Grundstücksübertragungen sollen ab 2023 zu einer höheren Steuerbelastung führen. Die für die Erbschaft- und Schenkungsteuer maßgeblichen Grundbesitzwerte sollen durch geänderte Bewertungsfaktoren um etwa 20 v.H. steigen. Das Gesetz bedarf noch der Zustimmung des Bundesrats.

B. Ertragsteuern

1. Gewerbesteuer bei Grundstücksgesellschaften

Grundstücksgesellschaften, z.B. eine GmbH, die Grundstücke vermietet, unterliegen der Gewerbesteuer. Auf Antrag entfällt jedoch die Besteuerung, wenn die Gesellschaft ausschließlich eigenen Grundbesitz vermietet = erweiterte Kürzung. Neben der Vermietung dürfen nur unschädliche Nebentätigkeiten ausgeübt werden. Unschädlich, aber selbst gewerbesteuerpflichtig, sind z.B. die Verwaltung und Nutzung von eigenem Kapitalvermögen und seit 2021 auch die Lieferung von Strom aus erneuerbaren Energien oder durch den Betrieb von Ladestationen für Elektroautos oder E-Bikes, wenn die Einnahmen aus den Stromlieferungen 10 v.H. der Mieteinnahmen nicht übersteigen. Schädlich für die erweiterte Kürzung ist jedoch die Überlassung von Grundstücken oder einzelnen Räumen an Gesellschafter, wenn sie einem Gewerbebetrieb des Gesellschafters dienen. In diesem Fall gibt es keine Bagatellgrenze. Dies hat der Bundesfinanzhof (BFH) in zwei aktuellen Urteilen bestätigt. Im ersten Fall hatte eine mit 1/6000 an einer Wohnbaugenossenschaft beteiligte Genossin von der Genossenschaft Räume für ihren Gewerbebetrieb gemietet. Dies schließt laut BFH die erweiterte Kürzung aus. Im zweiten Fall hatte eine GbR, die PV-Anlagen betreibt, von einer Vermietungs-GmbH Dachflächen gemietet, wobei ein Gesellschafter der GmbH mit 0,3 v.H. auch an der GbR beteiligt war. Auch in diesem Fall hat der BFH die erweiterte Kürzung bei der GmbH vollständig abgelehnt. Um die erweiterte Kürzung nicht zu gefährden, muss jegliche Vermietung an Gesellschafter zu gewerblichen Zwecken vermieden werden.

2. Entnahme einer Wohnung mit anschließender Renovierung

Wohnungsvermieter können Renovierungskosten steuerlich nicht sofort von ihren Mieteinnahmen abziehen, wenn die Kosten für die Renovierung ohne Umsatzsteuer innerhalb von drei Jahren nach der Anschaffung 15 v.H. der Anschaffungskosten der Wohnung übersteigen. In diesem Fall kann der Vermieter die Renovierungskosten nur im Wege der Abschreibung – regelmäßig verteilt über die Nutzungsdauer 50 Jahre – geltend machen. Der Bundesfinanzhof (BFH) hatte zu entscheiden, ob die Entnahme einer Wohnung aus dem Betriebsvermögen ins Privatvermögen den dreijährigen Beobachtungszeitraum in Gang setzt. Geklagt hatte ein Landwirt, der eine Wohnung unmittelbar nach Entnahme aus seinem Betrieb umfassend renoviert hatte und die hohen Renovierungskosten sofort als Werbungskosten abziehen wollte. Das Finanzamt versagte den Sofortabzug, da die Renovierungskosten bereits im Entnahmejahr die 15 v.H.-Grenze überschritten hatten. Laut BFH gilt die Entnahme ins Privatvermögen nicht als Anschaffung. Insoweit stünde dem Sofortabzug nichts entgegen. Allerdings muss in Renovierungsfällen stets auch geprüft werden, ob sich durch die Renovierung der Wohnstandard erhöht. In diesem Fall liegen Herstellungskosten vor, die ebenfalls nur über die Nutzungsdauer verteilt als Werbungskosten abgezogen werden dürfen. Von einer Erhöhung des Wohnstandards wird ausgegangen, wenn mindestens drei der vier Bereiche Heizung, Sanitär, Elektro und Fenster durch die Renovierung verbessert werden gegenüber dem Zustand bei Anschaffung.

3. Unterhalt an ein studierendes Kind

Unterhaltsleistungen an Kinder, für die kein Anspruch auf Kindergeld mehr besteht, z.B. weil das Kind bereits 25 Jahre alt ist, können von den Eltern bis zu einem Höchstbetrag von derzeit 10.347 € als außergewöhnliche Belastung steuermindernd geltend gemacht werden. Der Höchstbetrag erhöht sich um die Beiträge für die Basiskranken- und -pflegeversicherung des Kindes. Einkünfte und Bezüge des Kindes über 624 € mindern den abzugsfähigen Höchstbetrag, z.B. wenn das Kind einer Erwerbstätigkeit nachgeht oder steuerfreie Lohnersatzleistungen wie Kurzarbeitergeld bezieht. Dabei dürfen Verluste mit positiven Einkünften oder Bezügen verrechnet werden. Als Ausbildungshilfe bezogene Zuschüsse, z.B. nach dem Bundesausbildungsförderungsgesetz = BAföG, mindern den Höchstbetrag ebenfalls. Nach einem Urteil des Bundesfinanzhofs (BFH) können Verluste nicht mit den BAföG-Zuschüssen verrechnet werden. Im Fall des BFH wurde eine 29 Jahre alte Tochter im Masterstudium von den Eltern unterstützt und erhielt außerdem BAföG-Zuschüsse. Die Tochter machte die Kosten des Studiums als vorweggenommene Werbungskosten in ihrer Einkommensteuererklärung geltend und erzielte daher einen Verlust bei den Arbeitseinkünften. Laut BFH darf dieser Verlust jedoch nicht mit den BAföG-Zuschüssen verrechnet werden, sodass die Zuschüsse die abzugsfähigen Unterhaltsleistungen der Eltern in voller Höhe mindern.

C. Sonstiges

1. Unangekündigte Wohnungsbesichtigung durch Steuerfahnder

Beamte und Vertragsangestellte der Finanzbehörden dürfen laut Gesetz Wohnräume von Steuerpflichtigen zur Feststellung von Besteuerungsgrundlagen betreten, z.B. zur Feststellung, ob ein häusliches Arbeitszimmer, das in der Steuererklärung angegeben wurde, tatsächlich existiert. Die Besichtigung soll jedoch vorher angekündigt werden und ist grundsätzlich nur mit Zustimmung des Wohnungsinhabers möglich.

Der Bundesfinanzhof hat entschieden, dass die unangekündigte Wohnungsbesichtigung durch einen Steuerfahnder bei einer GmbH-Geschäftsführerin trotz ihrer Einwilligung unverhältnismäßig und damit rechtswidrig war. Das Grundrecht auf Unverletzlichkeit der Wohnung verlange, dass das Finanzamt mildere Mittel zur Aufklärung des Sachverhalts ausschöpft, z.B. durch ein Auskunftsersuchen an den Steuerpflichtigen oder eine angekündigte Besichtigung, die im Vorfeld noch hätte abgewendet werden können. Wohnungsinhaber, bei denen eine unangekündigte Besichtigung stattfinden soll, sollten den Zutritt zur Wohnung verweigern, sofern der Amtsträger oder Fahnder keine gerichtliche Anordnung vorlegt.

2. Künstlersozialabgabe bei Beauftragung eines Webdesigners

Künstlersozialversicherung ist die Sozialversicherung der selbständigen Künstler und Publizisten.

Die Beiträge tragen die Künstler zur Hälfte. Die andere Hälfte teilen sich der Bund und Unternehmen, die nicht nur gelegentlich selbständige Künstler und Publizisten beauftragen = Künstlersozialabgabe.

Die Abführung der Beiträge wird lückenlos geprüft von den Prüfern der Rentenversicherung. Abgabepflichtig sind neben Verlagen, Museen usw. auch nicht typische Verwerter künstlerischer Leistungen, z.B. Unternehmen, die regelmäßig Werbekampagnen in Auftrag geben. Eine nicht nur gelegentliche Auftragserteilung liegt laut Gesetz vor, wenn die Summe der Entgelte für künstlerische Leistungen an selbständige Künstler mehr als 450 € pro Jahr beträgt = Bagatellgrenze.

Das Bundessozialgericht hat dagegen entschieden, dass Künstlersozialabgabe nur anfallen soll, wenn Aufträge regelmäßig, dauerhaft und in nicht unerheblichem wirtschaftlichen Ausmaß erteilt werden.

Im Urteilsfall hatte ein Rechtsanwalt einen Webdesigner für 1.750 € mit der Gestaltung seiner Website beauftragt. Da der Rechtsanwalt nicht regelmäßig, dauerhaft und in erheblichem wirtschaftlichen Ausmaß Aufträge an selbständige Künstler erteilt, muss er keine Künstlersozialabgabe abführen, obwohl das Entgelt für den Webdesigner 450 € übersteigt. Die Bagatellgrenze gilt hier nicht.

Der Auftraggeber schuldet auch bei regelmäßiger Auftragserteilung keine Künstlersozialabgabe, wenn er Aufträge an eine Künstler-GmbH oder Künstler-KG erteilt und nicht an Künstler, die als Einzelunternehmer oder in der Rechtsform einer GbR tätig sind.

3. Verschärfungen im Nachweisgesetz

Schon bisher waren Arbeitgeber verpflichtet, im Arbeitsvertrag oder in einem anderen Dokument die wichtigsten Bedingungen des Arbeitsverhältnisses schriftlich niederzulegen. Hierzu gehören z.B. Arbeitsentgelt, Arbeitszeit, Urlaubsanspruch, Kündigungsfristen und Angaben zur Tätigkeit. Seit dem 1. August 2022 sind bei Neueinstellungen weitere Pflichtangaben hinzugekommen, z.B. Dauer der Probezeit, Voraussetzungen für die Anordnung von Überstunden und Anspruch auf vom Arbeitgeber gestellte Fortbildung.

Darüber hinaus müssen einige der bisher schon erforderlichen Angaben näher erläutert werden, z.B. durch Angaben zu Ruhepausen und Ruhezeiten, Überstundenzuschlägen, Prämien und Zulagen zum Arbeitsentgelt, Befristung oder auch Nichtbefristung des Arbeitsverhältnisses, Vereinbarungen zum Homeoffice und zum Kündigungsverfahren.

Während für die Erfüllung dieser Vorgaben bisher eine Frist von einem Monat ab Beginn des Arbeitsverhältnisses galt, müssen einige Angaben jetzt bereits am ersten Tag vorliegen. Noch mehr als bisher empfiehlt es sich daher, alle notwendigen Angaben im Arbeitsvertrag festzuhalten.

Für Arbeitsverhältnisse, die schon vor dem 1. August 2022 bestanden haben, gelten die Neuerungen nur, soweit Beschäftigte dies verlangen. Änderungen bei laufenden Arbeitsverhältnissen sind den Arbeitnehmern spätestens am Tag ihres Wirksamwerdens schriftlich auszuhändigen.

Bei Verstößen gegen das Nachweisgesetz droht eine Geldbuße bis 2.000 € pro Fall.

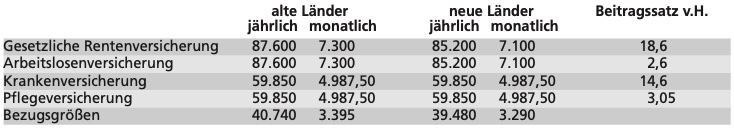

4. Sozialversicherungsgrenzen und Mindestlohn 2023

Die Krankenkassen erheben 2023 einen durchschnittlichen Zusatzbeitrag zur Krankenversicherung von 1,6 v.H. Der Beitragssatz zur Pflegeversicherung für Kinderlose ab 23 Jahren beträgt insgesamt 3,4 v.H. Der Beitragszuschlag 0,35 v.H. wird vom Arbeitnehmer allein getragen. Der Arbeitgeber trägt die 2023 von 0,09 auf 0,06 v.H. geminderte Insolvenzgeldumlage und die Umlagen U1 und U2 für Krankheit und Mutterschutz, deren Beitragssätze von der Krankenkasse festgelegt werden. Die Künstlersozialabgabe steigt im Jahr 2023 von 4,2 auf 5 v.H. Der gesetzliche Mindestlohn 2023 beträgt weiterhin 12 € brutto pro Stunde.

Der Übergangsbereich zwischen Minijobs und voll sozialversicherungspflichtigen Beschäftigungsverhältnissen mit verringertem Arbeitnehmeranteil (Midijobs) wird zum 1. Januar 2023 nach oben ausgeweitet. Midijobs beginnen dann weiterhin bei einem regelmäßigen monatlichen Arbeitsentgelt von 520,01 €, der Übergangsbereich endet künftig jedoch erst bei 2.000 €.

Stand: Dezember 2022

Für Entscheidungen, die der Verwender auf Grund der vorgenannten Informationen trifft, übernehmen wir keine Verantwortung. Wir weisen darauf hin, dass der vorliegende Inhalt weder eine individuelle rechtliche, buchführungstechnische, steuerliche noch eine sonstige fachliche Auskunft oder Empfehlung darstellt und nicht geeignet ist, eine individuelle Beratung durch fachkundige Personen unter Berücksichtigung der konkreten Umstände des Einzelfalles zu ersetzen.

Die Zusammenstellung der Informationen erfolgte mit der gebotenen Sorgfalt. Gleichwohl übernehmen wir keinerlei Haftung, aus welchem Rechtsgrund auch immer, für die Richtigkeit, Aktualität und Vollständigkeit der übermittelten Informationen.